システム上重要な世界の中央銀行は、自らの施策に伴う予期せざる副作用の結果成長が阻害され、場合によっては世界の金融市場が突然調整局面を迎える可能性を秘めていることを自覚している。パンデミックが色濃く影を落とす中で社会が三つのC、即ちコロナ(COVID-19)、暗号資産(crypto)、気候変動(climate change)に立ち向かう必要があるため、不確実性が極めて高くなっていることは、最新の国際金融安定性報告書が論じているとおりである。

楽観論の後退

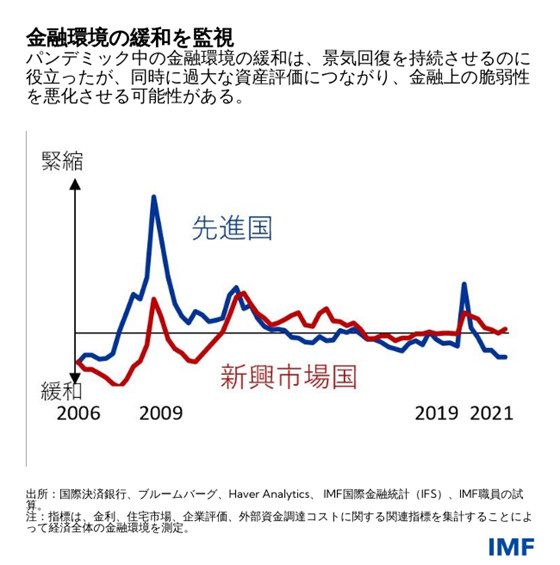

2020年から2021年にかけての財政金融政策による巨額の支援を通じてパンデミック発生初期の経済の落ち込みは抑えられ、その後今年に入ってからは経済の強い回復が支えられてきた。多くの先進国ではパンデミックの初期の頃に比べ金融環境は緩和されてきた。しかしながら、今年前半の市場の高騰を支えてきた楽観論は陰りを見せている。

経済の回復力の強さに不確実性が高まるにつれ、投資家は経済の先行きへの懸念を深めている。ワクチン接種の進捗の差や新型コロナウイルスの変異株の出現によって、感染の再拡大が起きており、国毎の経済動向により大きな差が出てくることが懸念されている。多くの国でインフレは想定以上に高まっている。経済の下振れリスクが高まり得る金融面の脆弱性の高まりや、一次産品価格の急騰、政策面での不透明感の高まりなどに伴ういくつかの主要国での不確実性の高まりから、市場の警戒感が高まっている。

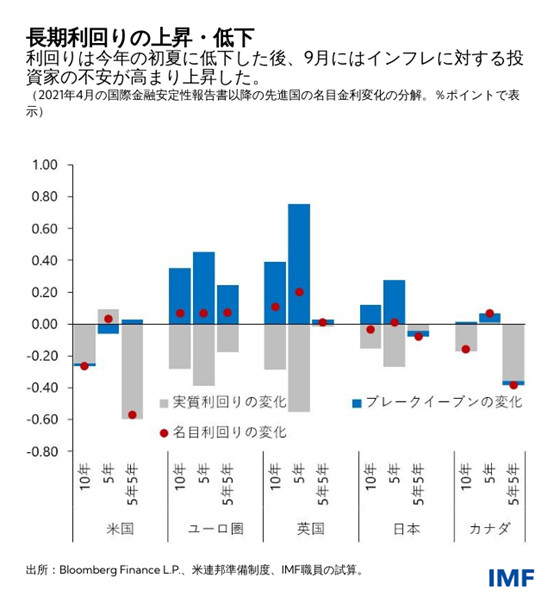

2021年4月版の国際金融安定性報告書公表以降の市場センチメントの悪化によってこの夏、世界的に長期の名目利回りが大きく低下した。これは長期の成長見通しに関する不安感の高まりに伴う実質金利の低下によるものである。しかしながら9月の終わりにかけて、いくつかの国で物価圧力が予想以上に長期にわたって持続する可能性があるとの投資家のインフレ圧力への警戒感から、利回りは反転上昇し、それまでの低下を完全に取り戻した。

経済と政策に関する先行きの見通しを投資家がいずれかの時点で急に変えるようなことがあれば、金融市場でリスクの見直しが起き、市場価格が急変し、さらにその状況が継続すれば既往の脆弱性と相俟って金融環境がタイト化する可能性がある。これにより、経済が失速するリスクがある。

他の分野におけるリスクも注視する必要がある。暗号資産の市場は急速に拡大しており、暗号資産の価格の大幅な変動が続いている。暗号資産のエコシステムにおける金融安定性にかかるリスクはまだ金融システムを脅かすようなものではないが、国際通貨システムへの影響の可能性や新興国・途上国を筆頭に多くの国で業務及び規制の枠組みが不十分であることに鑑みれば、リスクの動向を注視する必要がある。また、気候変動に伴い経済や金融安定性が損なわれることを防ぐために低温室効果ガス経済への転換を世界各国が加速しようとする中で、金融部門には大きなチャンスも生まれている。気候関連の投資ファンドの規模は未だ小さいが、ファンドへの資金流入は急増しており温暖化防止への取り組みが進んでいる企業の資金調達コストの低下や、気候変動への企業の取り組みをファンドがスチュワードシップを発揮して促進させることも期待される。

容易ならざるトレードオフ

全体として緩和基調の金融環境の中で、いくつかの部門では引き続き金融面での脆弱性が高まっている。しかし、この脆弱性は大規模な緩和策もあって、顕在化を免れている。政策当局者は今困難なトレードオフに直面している。短期的には世界経済を支え続ける必要があると同時に、中期的な観点からは金融不安定化リスクの拡大を防ぐ必要がある。この両立は当局者が直面する主要な課題だ。

パンデミックの間、長期にわたり極めて緩和的な金融環境が続いてきた。これが持続的な経済回復のために必要だったことは論を待たないが、同時に行き過ぎた資産価格の高騰を支えてきたことも事実である。こうした価格動向が続けば金融面での脆弱性をさらに高める恐れもある。金融面でのリスクテイクの拡大、ノンバンク金融機関部門の脆弱性の増加など、金融安定性を支える基盤が弱体化している兆候が見える。こうした危険信号を無視すれば、やがて長期的な構造問題に転化する可能性もある。

必要な政策

政策当局者は意図せざる副作用が生じないよう、対応を整備する必要がある。財政と金融面の支援は対象をより限定し、各国の景気回復状況が異なることを踏まえた各国の状況に合わせたものとする必要がある。中央銀行は将来の金融政策に関しどのようなアプローチをとるか、明確なガイダンスを発出し、無用あるいは急激な金融環境のタイト化を未然に防止する必要がある。また、警戒を怠らず、物価上昇圧力が想定以上に持続する場合にはインフレ期待が制御できなくなる事態を避けるために断固たる措置を取る用意をすべきである。財政政策も適宜対象を限定し、各国の状況に合ったものにすべきである。

脆弱性が高まっている一部領域については、早期にマクロプルーデンス政策をタイト化すべきである。回復の持続のためには今後も長期にわたって政策的な支援を続ける必要がある可能性もあり、異例の緩和がもたらす意図せざる副作用を避けるためにもこうした措置は不可欠である。

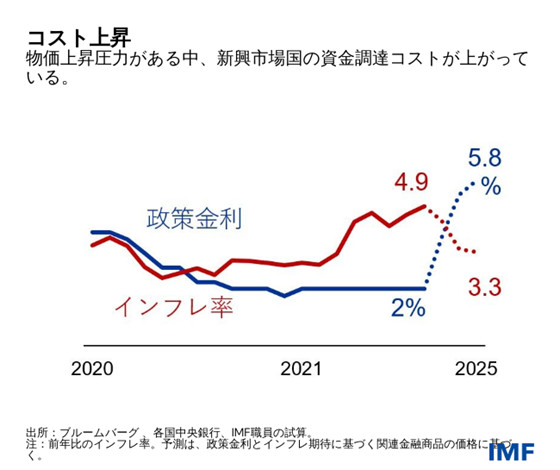

新興・フロンティア市場国では、可能ならば、財政面での余力回復に努め構造改革を推進すべきである。インフレの昂進や財政面での懸念など国内的な課題を抱えた一部の国は対外金融環境の突然のタイト化によって困難な事態に立ち至るリスクがある。

物価上昇圧力が高まる中、インフレの上昇は一時的なものにとどまると予想されているものの、投資家は多くの新興市場国が急速かつ比較的急激な緊縮局面に突入すると想定している。資本流入の反転や資金調達コストの急騰による悪影響のリスクを防ぐためには、バッファーの再構築と成長を高めるための永続的な改革の実施に注力する必要がある。

*****

トビアス・エイドリアン(Tobias Adrian)は国際通貨基金金融顧問兼金融資本市場局長としてIMFの金融部門監視及び能力強化支援、金融政策及びマクロ・プルーデンス政策、金融規制、債務管理、資本市場に関連する業務を統括する。ニューヨーク連銀副総裁兼調査統計グループ副グループ長を経て現職。

プリンストン大学、ニューヨーク大学で教鞭をとった経験があるほか、American Economic Review、Journal of Finance、Journal of Financial Economics、Review of Financial Studies等学術誌への掲載多数。MIT博士、London School of Economics修士、Goethe University Frankfurt ディプロマ、Dauphine University Paris 修士(Maîtrise)。